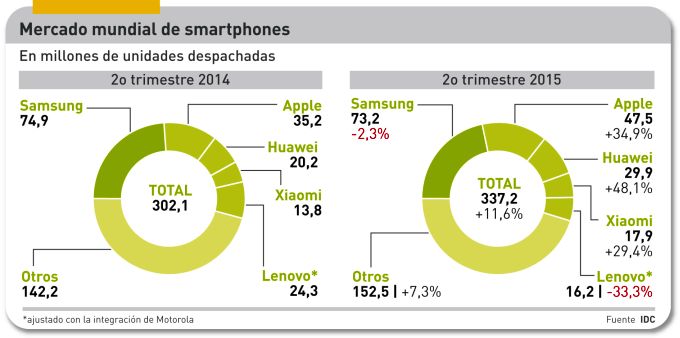

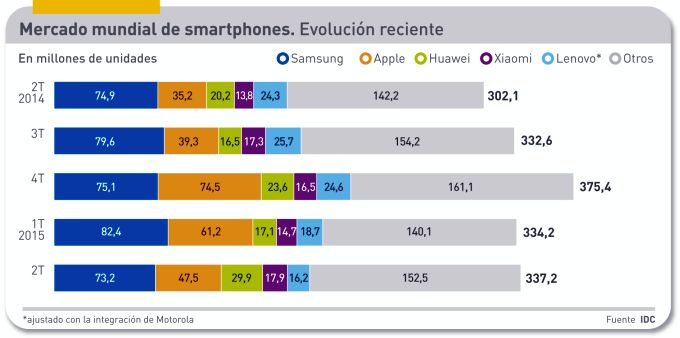

Lo más llamativo de este gráfico no se ve en el gráfico. Ese 11,6% de crecimiento en el segundo trimestre del año, que sería la envidia de cualquier otro sector, refleja una realidad desconcertante: con el segundo volumen más alto, su tasa de crecimiento es la más baja de los últimos seis años. Esto obedece, esencialmente, a que la saturación de los mercados de Estados Unidos y Europa se ha extendido a China, que pese a una penetración inferior (43% a finales de 2014) ha entrado en esa fase del ciclo que se caracteriza porque la sustitución del modelo en uso deja de ser compulsiva y las ventas de smartphones flaquean. La consiguiente batalla entre las marcas se trasluce en el gráfico.

A pesar del descenso interanual de más de un millón y medio de unidades despachadas, Samsung retiene la corona con un 21,7% de cuota, y no parece probable que pierda esa posición a escala global, aunque ya tuvo un susto en el cuarto trimestre del año pasado. Globalmente, el declive no ha sido para tanto, pero yendo al detalle se observa que en marzo del 2014 era líder en el mercado chino, y quince meses después ha caído a la cuarta posición, adelantando por los pelos a Lenovo. En consecuencia, puede decirse que el mayor peligro para la marca coreana no es Apple sino los fabricantes chinos, que ya no se conforman con competir en la franja de menos de 150 dólares y se aventuran en la gama alta. No es muy distinto lo ocurrido a Apple, que ha sido desplazada en China por la marca local Xiaomi.

Estos hechos relativizan esa afirmación, que acompaña los datos publicados por IDC según la cual «después de un primer trimestre superior a la media, los despachos de smartphones han sido capaces de elevarse por encima de la media, gracias al crecimiento en los mercados emergentes». Todo depende de lo que se entienda por ´emergente`. Si el adjetivo es cuestionable para los economistas, ¿cómo no discutirlo cuando se aplica a una tecnología que esos mercados asimilan a poco de nacer? Kitty Fok, de la oficina de IDC en China, reconoce que «con frecuencia China es calificada como mercado emergente, pero la realidad es que la vasta mayoría de los teléfonos que se venden en China son smartphones, como ocurre en los mercados maduros de Estados Unidos, Europa, Australia o Japón. Y, como ocurre en estos países, el problema de la industria es convencer a los usuarios de smartphones de que deben renovar el modelo que llevan consigo».

La dinámica tan bien descrita por Fok perjudica a marcas clásicas como LG, HTC o Sony, desalojadas del quinteto de cabeza, y favorece a las marcas con arraigo local. Como, por ejemplo, OnePlus, desconocida hasta hace bien poco [en realidad, una cadena de tiendas de electrónica] que ha conseguido salir en la prensa occidental [la portada de El País ha sido de vergüenza ajena] gracias al montaje de colas de consumidores contratados para escenificar ansiedad por comprar un smartphone que no tiene nada de original.

Resulta plausible este diagnóstico de Strategy Analytics: «el crecimiento global del mercado de smartphones no ha sido impulsado por el éxito de los dispositivos de bandera de Samsung, Apple y otros, sino por la abundancia de modelos asequibles que siguen dominando los principales mercados». Los llamados ´feature phones` – que, obviamente, no aparecen en el gráfico – siguen perdiendo peso lentamente [464,6 millones de unidades, el 0,4% menos en doce meses] por lo que es difícil sostener que es su reemplazo lo que alimenta las ventas de smartphones.

De manera que ahí va una primera conclusión: en la fase inmediata, el crecimiento del mercado mundial dependerá más del ciclo de uso de los smartphones vendidos que de la reconversión del parque de móviles ordinarios. Por dar un ejemplo del mercado estadounidense: el 94% de los compradores han ascendido desde un modelo anterior, y sólo uno de cada cinco eran recién llegados. Empíricamente, la analista Carolina Milanesi ha demostrado que la renovación de los penúltimos modelos [sea el Galaxy S5 o el iPhone 5] tiene todavía camino por recorrer, y podría frenar el despegue de los que vayan a salir este año.

Lógicamente, se ha prestado mucha atención a las dos marcas dominantes, que suman casi el 36% del mercado mundial. Pero su postura dista de ser idéntica. Samsung ha perdido tres puntos porcentuales de cuota vendiendo 73,2 millones de unidades (-2,3%), gracias a una mezcla de modelos en las diversas gamas y a una red de distribución más extendida, mientras Apple, sólo con el iPhone, ha ganado dos puntos y medio vendiendo 47,5 millones de unidades (+34,9%.

La comparación se enrarece porque en el segundo trimestre los dos últimos Galaxy S6 alcanzaron su velocidad de crucero, pero los dos iPhone 6 empiezan a verse afectados por los rumores acerca del próximo modelo, que Apple debería anunciar en septiembre. Este cruce de trayectorias ha motivado que Samsung adelantara a agosto el lanzamiento de su próximo phablet. La incógnita es, más que nunca, cómo será el tercer trimestre del año.

Permita el lector una digresión. Estructuralmente, la diferencia entre ambas compañías consiste en que Samsung tiene más capacidad de asignación de recursos [puede decidir si le interesa más ganar dinero con su división de semiconductores o con la de móviles] mientras Apple depende en una proporción peligrosamente alta de su modelo estrella [una pifia podría costarle muy caro]. Para medir la trascendencia del tema, se han han hecho análisis – forzosamente especulativos – sobre la rentabilidad del negocio móvil de los dos líderes: el margen operativo de la división de móviles de Samsung se ha estimado en el 10,5% y el de Apple en 31,5%.

En persecución de los líderes vienen tres marcas chinas. Huawei es un caso notable: se ha aupado a la tercera posición, con un sorprendente 48,1% de crecimiento [más de cuatro veces el ritmo del mercado] gracias a su empuje en Europa y a pesar de su ausencia de facto en Estados Unidos [donde intenta camuflarse con una segunda marca, Honor]. Va de suyo que el mercado chino juega un papel en su ascenso, pero en Occidente la marca ha combinado eficazmente las gamas media y alta.

Un peldaño más abajo se encuentra Xiaomi, el fenómeno chino que afloró en 2014 y que se cayó fugazmente de la tabla en el primer trimestre. La marca está desarrollando una eficaz ofensiva en los mercados de India, sudeste asiático y Brasil. Cuando llegue el momento, podría desembarcar en Europa.

Lenovo, la marca china más antigua, ha sido víctima de la tendencia. Se ha dejado comer terreno en China, quizá porque confió en que su liderazgo en el mercado de PC sería fácilmente trasladable al de smartphones. No ha sido así, y tampoco ha acertado en otros países, lo que ha conducido a que el máximo responsable de la división de móviles, Liu Jun, perdiera su puesto. La compra de Motorola no ha añadido gran cosa al negocio de Lenovo, pese a los interesantes modelos que bajo esta marca ha presentado últimamente. Un cambio de estrategia está en el aire, pero no será el único en la industria.

El informe de IDC añade un detalle significativo: «a rebufo del éxito de los fabricantes chinos, han aparecido nuevos actores [inferencia del autor: chinos o cuyos productos se fabrican en China]; actualmente, tenemos bajo seguimiento más de 200 marcas de smartphones, la mayoría de ellas enfocadas en modelos de gama baja o media, y con alcance regional o puramente local».